Le KYC (Know Your Customer) est porteur de grands enjeux pour les assurances, les mutuelles et les banques. Réglementaires, stratégiques, commerciaux : ils sont de nature diverse, mais ont pour point commun de tous reposer sur la collecte, le traitement et la mise en sécurité des données personnelles des clients.

Quels sont les enjeux à ne pas manquer pour les assurances avec le KYC ? Les problèmes et solutions ? De l’idée à l’action, la digitalisation et le coffre-fort numérique servent les compagnies d’assurance mutualistes et les autres institutions financières dans leurs ambitions et leurs devoirs liés au KYC. Explications.

Qu’est-ce que le KYC ?

Derrière l’acronyme KYC, qui fait référence à la connaissance du client, ou know your customer en anglais, se cache l’ambition de lutter contre le financement du terrorisme, la fraude fiscale, le blanchiment de capitaux et la corruption. Pour y parvenir, la procédure KYC se déploie au sein de tous les organismes financiers, à travers des procédures clairement établies.

Tout savoir sur le KYC

Le KYC est une notion qui découle de textes juridiques opposables à tous les organismes bancaires et financiers. Il faut donc en maîtriser tous les tenants et aboutissants pour être en conformité avec la loi. C’est dans le Code monétaire et financier, la LCB-FT et la loi anticorruption que se définissent les modalités du KYC.

Mais le KYC n’est pas qu’une contrainte législative. Il s’intègre à la stratégie d’entreprise et constitue ainsi une opportunité pour les mutuelles, banques et assurances d’améliorer l’expérience client à travers un meilleur accompagnement et une relation personnalisée.

Je veux tout savoir sur le KYC.

Know Your Customer : qu’est-ce que le KYC dans les sociétés d’assurance et les mutuelles ?

Les exigences de l’AMF insufflent les modalités de déploiement des procédures KYC dans les compagnies d’assurances et les mutuelles.

Recueil, protection et mise à jour des données personnelles, détermination du profil d’investisseur, provenance des fonds, veille et alerte sur les opérations inhabituelles et suspectes, devoir d’information et de conseil… C’est toute la relation commerciale qui est impactée par le KYC : la phase de prospection, avec la découverte du client, la souscription, la vie du contrat, et même l’après-vente. En interne, le KYC est l’affaire de tous les collaborateurs.

Les assureurs et les organismes mutualistes s’exposent à de lourdes sanctions de l’autorité de contrôle en cas de manquement.

Je veux des précisions sur le KYC dans les assurances et les mutuelles.

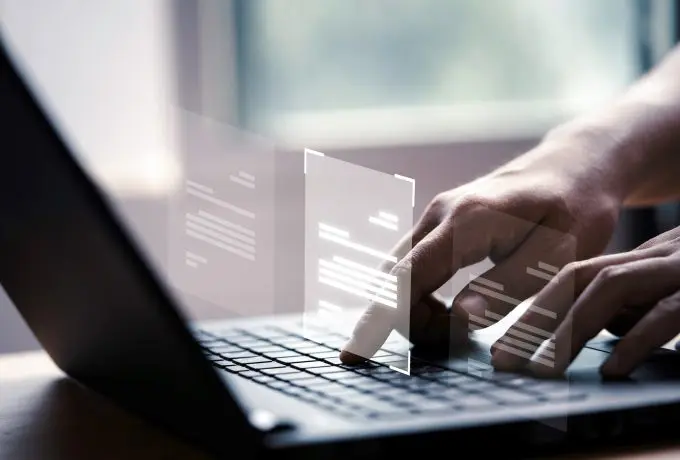

Onboarding digital : comment bien penser customer centric ?

Pour les organismes mutualistes et les assureurs, le KYC place le client au centre de l’organisation et des préoccupations. C’est ce que l’on désigne par « customer centric ».

Cela induit de déployer des mesures de conseil, d’accompagnement et des services, aussi bien en agence et au téléphone que via les supports digitaux, de plus en plus plébiscités depuis que le secteur de l’assurance et de la mutualité a engagé sa transformation digitale.

On parle alors d’onboarding digital. Il s’agit de délivrer une expérience client de qualité et à distance, en permettant à un prospect ou à un client de souscrire en ligne en toute sécurité et d’accéder à un espace personnel tout aussi sécure pour gérer ses contrats.

Je veux pratiquer l’onboarding digital en accord avec le customer centric.

La dématérialisation dans le secteur de la banque et des assurances : obligations et solutions

Le digital gagne du terrain dans le secteur banque-assurance. Il s’y opère une véritable transformation numérique. Entre obligations et solutions, l’actualité de la dématérialisation y est particulièrement riche.

La dématérialisation des documents dans le secteur bancaire

Les groupes bancaires trouvent dans la dématérialisation des garanties de sécurité pour les documents sensibles qui rythment leur activité, notamment grâce à des solutions telles que la signature électronique, l’identification à double facteur et le coffre-fort numérique pour l’envoi des documents aux clients.

À travers l’ordonnance n° 2017-1433 du 4 octobre 2017, la législation a été adaptée pour que les documents dématérialisés soient reconnus dans les mêmes conditions que leurs homologues papier. Aussi, les droits des clients ont été renforcés avec le droit à l’information, le droit d’opposition et le RGPD.

Pour les établissements bancaires, tendre vers le zéro papier avec de nouveaux services digitaux apporte aussi des avantages dans la relation client.

Je fais le point sur la dématérialisation des documents dans le secteur bancaire.

Contrôle de la conformité : quelles sont les solutions pour le secteur de l’assurance ? Exemples

Le secteur de l’assurance doit se plier au contrôle de la conformité. Il s’agit, pour chaque organisme, de mettre en place un dispositif de contrôle interne et de gestion des risques imposé par Solvabilité II.

Guider le parcours client, mettre à jour les données et les sécuriser, harmoniser les processus entre les services, faire circuler l’information, impliquer l’ensemble des collaborateurs, détecter les anomalies, signaler en cas de soupçons…, la fonction Conformité prend de multiples facettes dans les cabinets d’assurances.

Je veux des solutions pour contrôler la conformité dans mon entreprise ou ma société d’assurance.

Coffre-fort numérique et authenticité : comment Digiposte peut apporter la brique qui vous manque ?

Pour les cabinets d’assurances, les mutuelles et les banques, le besoin d’authenticité des documents fournis par le client est toujours plus fort. Il transparaît dans plusieurs textes juridiques qui se complètent les uns et les autres, avec des exigences toujours plus poussées, mais aussi par la réalité du terrain, où les fraudeurs se montrent toujours plus inventifs pour contourner la loi, abuser les clients et professionnels et déjouer les stratégies déployées.

En matière de lutte et de cybersécurité, avec des mesures telles que l’accès personnel hautement sécurisé, le chiffrage des données ou encore l’horodatage, le coffre-fort digital est la solution la plus sécuritaire pour le dépôt, la consultation et l’archivage de documents dématérialisés côté client. Il est aussi la meilleure solution pour le client potentiel afin de transmettre des documents déjà certifiés authentiques lors de la constitution du dossier. Pour offrir ce meilleur degré de sécurité, Digiposte a choisi des serveurs hébergés en France pour son coffre-fort numérique.

L’adage qui veut que le client soit roi aux yeux des professionnels prend tout son sens avec le KYC, parce que les secteurs de l’assurance, de la mutualité et de la banque sont ultra-concurrentiels et que, pour être pérennes, ces organismes doivent délivrer une expérience client de haute volée. Par ailleurs, la sécurité des données personnelles est une affaire de la plus haute importance, pour leurs clients, les entreprises et même au-delà, afin de lutter contre les risques majeurs que sont la corruption, le blanchiment d’argent et le terrorisme.

Le coffre-fort numérique est à la croisée de ces préoccupations et se positionne comme la réponse la plus efficace et immédiate pour recevoir des documents certifiés authentiques de la part d’un client potentiel et lui transmettre ses documents bancaires par la suite.